Secondo il report “Global and Italian M&A Insights Food & Beverage market 2021” di PwC, le operazioni di M&A nel segmento Food & Beverage sono state quelle meno impattate dal Covid-19.

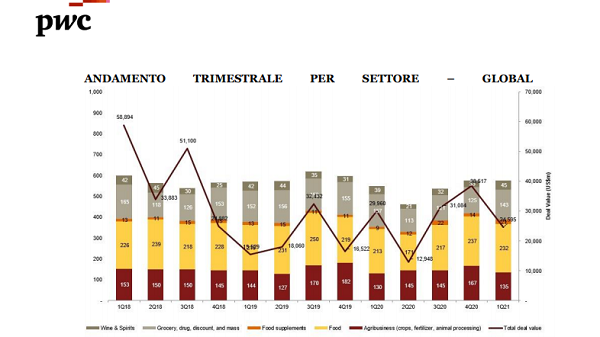

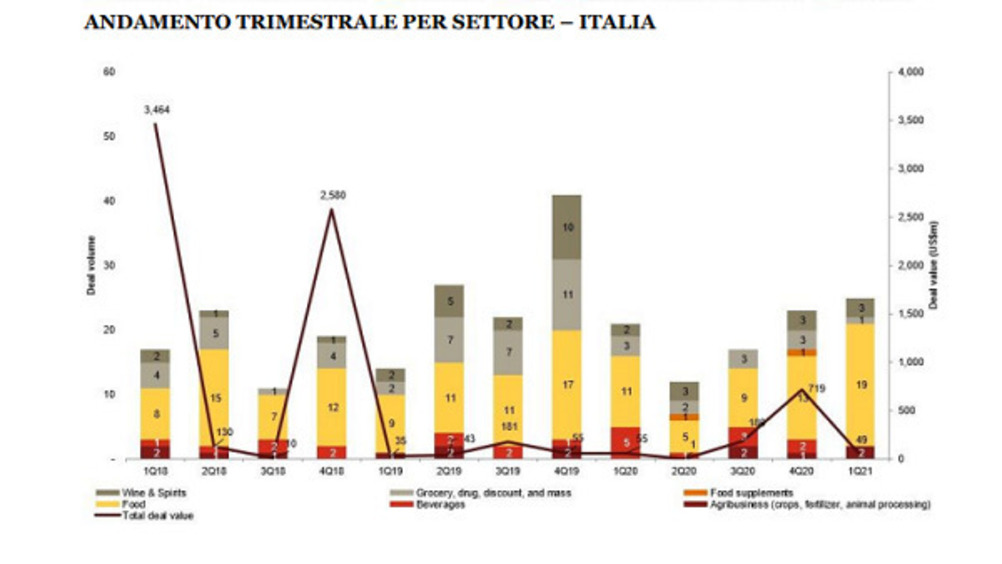

Nel 2020 il settore f&b ha registrato a livello globale un incremento del +36.3% a valore a fronte di una riduzione del 9.6% in termini di numero di operazioni M&A a livello globale rispetto al 2019. In Italia, l’attività M&A nel food and beverage ha segnato un -29.8% a volumi, ma un aumento del +206.7% a valore (vs. 2019), grazie ad importanti tickets annunciati nei comparti da parte di big corporate.

La pandemia ha portato a un cambiamento nelle abitudini dei consumatori e a una necessaria evoluzione dei modelli di business verso la multicanalità, accelerando i processi di digitalizzazione e l’attenzione verso i temi di sostenibilità, come spiega Elena Borghi, partner deals food & beverage di PwC: “Il settore food & beverage è uno dei fiori all’occhiello del made in Italy. In termini di numero di operazioni, il comparto è stato certamente impattato dalla pandemia, soprattutto per ciò che concerne la ristorazione ed il food service, ma in misura ridotta rispetto ad altri, dimostrando la sua resilienza rispetto ad altri segmenti”.

L’andamento positivo in termini di valore dei deals registrato nel 2020 a livello globale (110mld di USD, +36%) è impattato da alcuni mega-deals effettuati da alcuni colossi del settore, tra cui Coca Cola (USD 5,7mld), Nestlè (USD 1,5mld) e Bellis (USD 8,8mld). A livello italiano, l’incremento del 207% in termini di valore dei deals (circa 1 mld di USD) riflette tre operazioni rilevanti annunciate (e chiuse) nel quarto trimestre 2020, in particolare Ferrero/Fox’s biscuits (USD 0,3mld), Rhone/Illycaffè (USD 0,2mld) e l’acquisizione della maggioranza del brand canadese Catelli Foods da parte di Barilla (USD 0,1mld).

I sotto-segmenti più attrattivi sono stati il food (soprattutto pasta, cibi pronti e surgelati), beverage (in particolare caffè e latte) e vino, sia a livello globale che italiano. Nel primo trimestre del 2021 il volume delle operazioni M&A continua a essere significativo, pur essendo caratterizzate da una dimensione più contenuta.

“Ci aspettiamo – conclude Elena Borghi – che le operazioni di M&A nel food & beverage possano rappresentare un acceleratore del processo di trasformazione aziendale e vadano in due direzioni: da una parte, traineranno lo sviluppo della filiera “a valle” verso modelli di business multicanale e, in questo senso, l’Ho.Re.Ca. potrebbe catalizzare numerose opportunità di investimento; dall’altra, guideranno il consolidamento della filiera “a monte” e le aziende private label a servizio della Gdo potrebbero rappresentare delle target interessanti sia da parte di operatori corporate che di private equity”.

Le operazioni di M&A del food & beverage risentono poco del Covid